# インデックスファンドのススメ

インデックスファンドのススメ!④ 「つみたてシミュレーション」を活用して、私に合ったポートフォリオと積立額を調べてみよう

会社のリラックススペースでコーヒーを飲みながら、思案げな表情のエリカ。上司・アイコ、先輩・ナナからのアドバイスで、ようやく投資デビューを果たしたものの、自分なりのポートフォリオの作り方が分からず、不安そうなエリカ。そこに現れた、憧れの上司・アイコのアドバイスとは?

エリカ(左)

アパレル関係に勤める若手女性社員。

上司・アイコと先輩・ナナのアドバイスで、ついにインデックスファンドを購入し、投資デビュー。夢に向かって着実にステップアップ中。

アイコ(右)

エリカの憧れの上司。資産運用は上級レベル。

実は、もともとエリカ同様のずぼらタイプだったアイコ。投資デビューし、仕事でも頑張りを見せはじめたエリカを頼もしく思っているが...?

エリカ 「う〜ん。どうしようかなぁ...。」

アイコ 「エリカ、おつかれさま。さっきの打ち合わせ、らしくなかったわよ。なにか心配ごとでもあるの?」

エリカ 「アイコさん、おつかれさまです。すみません、仕事に集中できていなくて...。実は先日ついに、投資信託デビューできたんですけど...」

アイコ 「あら、よかったじゃない!そしたら、なんでそんなに浮かない顔をしているわけ?」

エリカ 「異なる値動きのファンドを組み合わせてポートフォリオをつくる「バランス型運用」が大切って聞いたので、それにトライしてみたいと思っているんです。でも、どうやって組み合わせるのがベストなのか悩んじゃって。こんな風に悩みながら、投資を続けていけるのかな...って、すこし不安になっちゃって。」

アイコ 「あら、そうだったの。でも、ずいぶん大きな進歩じゃない!どのファンドを組み合わせるか、最初は誰だって悩むものよ。「バランス型運用」の方法に正解はないの。目的に合った「あなたらしいポートフォリオ」をつくっていけばいいんじゃない?」

エリカ 「私らしいポートフォリオ、ですか...?」

アイコ 「そう。たとえば、あなたが飲んでいるそのブレンドコーヒーも、産地や焙煎の度合いが異なる、いろいろな種類のコーヒー豆を組み合わせて、その味になっているわけじゃない。組み合わせが違えば、全然別の味になる。だからこそ、自分の舌に合ったブレンドを選ぶ楽しみがあるんじゃないかしら。ポートフォリオも同じように、自分の目的や好みに合ったブレンドを探していけばいいのよ。」

■私らしいポートフォリオってどういうこと?

エリカ 「なるほど...でも、「私らしいポートフォリオ」って、どうやって見つければいいんでしょう?」

アイコ 「それには「目標」、つまりあなたの叶えたい「夢」が何なのかを具体的に考えることが大切ね。「◯◯年後までに、xxをしたいから、▲▲円貯めたい!!」とかね。エリカが投資をして叶えたい夢はなぁに?」

エリカ 「私の夢は...実は私、いつかファッションの本場であるフランスに行って、本格的にファッションビジネスの勉強をしたいと思っているんです。そして成長した自分の力で、会社に改めて貢献したい、って。だから、そのための留学資金として、10年後の私に500万円をプレゼントしてあげたいな...。って、ちょっと私なんかには大きすぎる夢ですよね?えへへ。」

アイコ 「そうだったのね...エリカ。叶えたい夢が大きいほど、その夢を叶えるためにしっかり準備しないとね。よろしい!今日は私と一緒に、エリカの夢の活動資金「500万円」をどうやってつくっていけばいいか、「つみたてシミュレーション」してみましょう!!」

エリカ 「つ、「つみたてシミュレーション」?そんな便利なものがあるんですか?」

アイコ 「YES!野村アセットマネジメントが提供している「つみたてシミュレーション」を見てみましょう。」

アイコ 「過去の市場指数を基に、過去のある時点から現在まで投資をしていたらどうなっているか、シミュレーションするコンテンツよ。

たとえばエリカが10年間預貯金を継続して500万円を貯めようとすると・・・。シミュレーション結果によると、毎月「4万2000円」の積立が必要なのね。預貯金の金利は2010年以降、0.1%を下回る状況が続いていて、利息もほとんど期待できないから、毎月の積立金額も4万円を超える計算になるわね。」

エリカ 「げげっ!いまの私のお給料でその負担は厳しすぎますぅぅ...やっぱり、フランス留学は夢のまた夢なのかな...。」

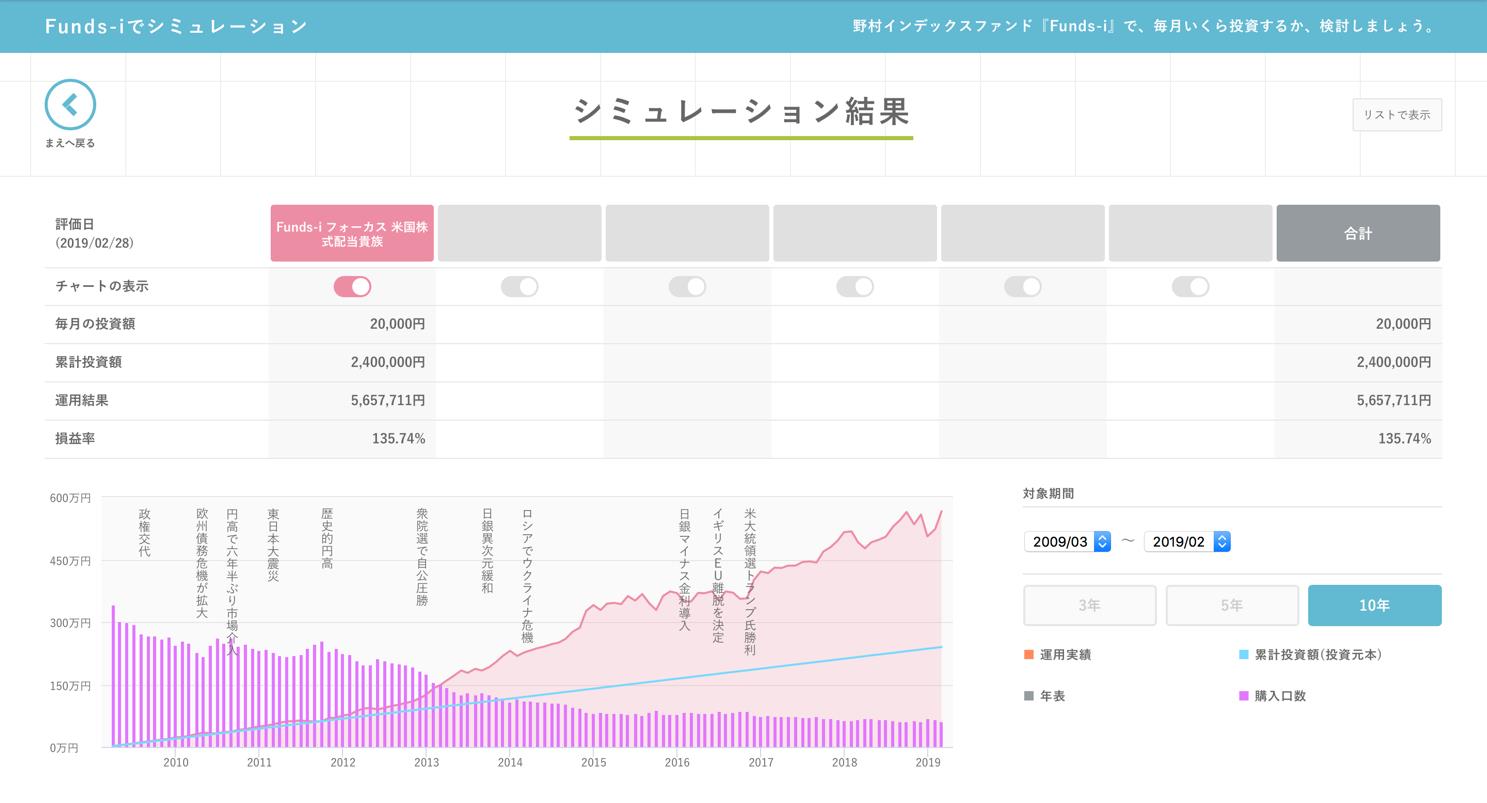

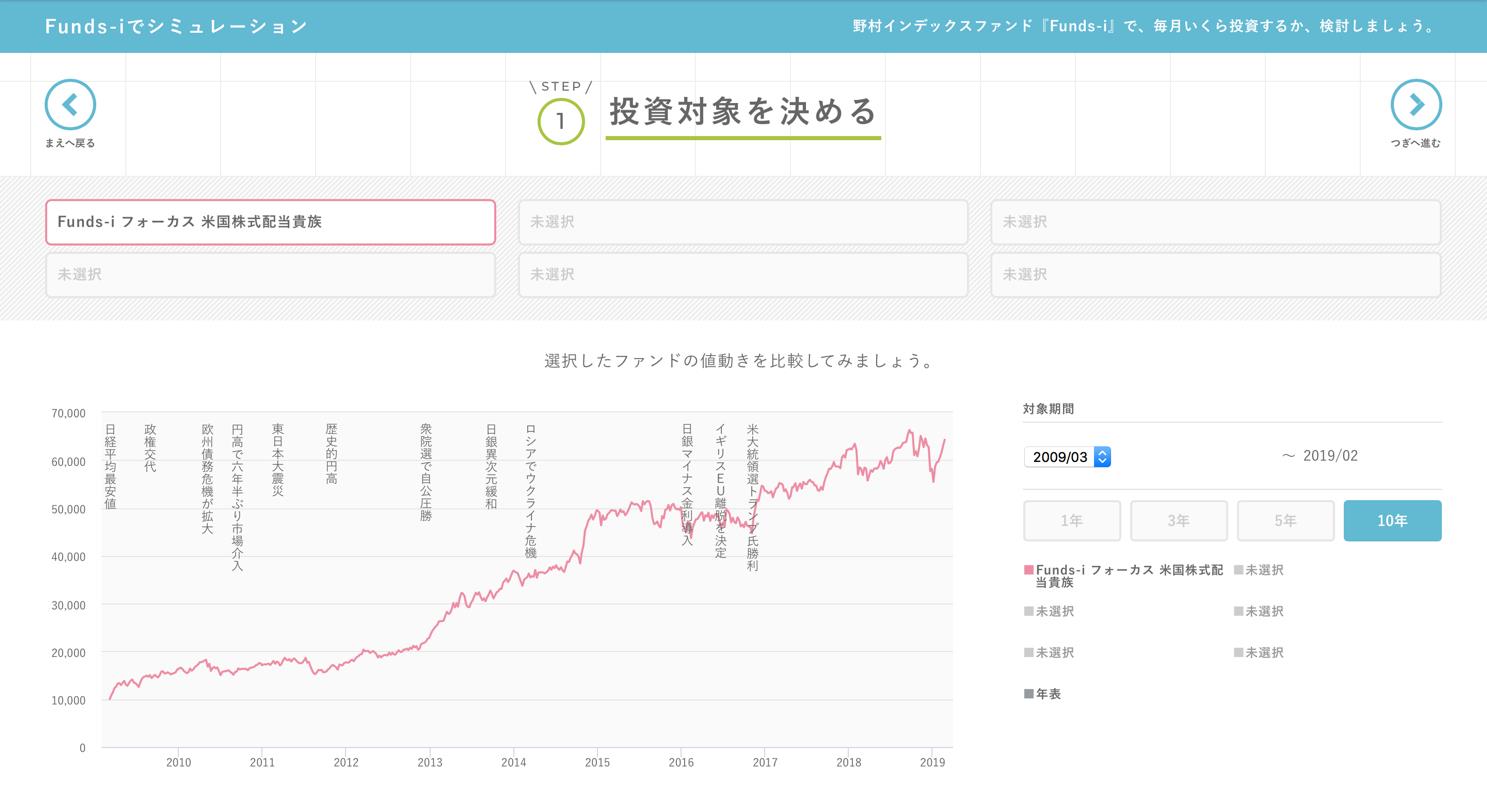

アイコ 「こらこら、あきらめるのはまだ早いわよ。預貯金だけで、目標の金額に到達するのは大変そうよね。それじゃ次は、積立金額を半分の月2万円、市場指数は「S&P500配当貴族指数」を使ってみましょう。この指数は「Funds-iフォーカス 米国株式配当貴族」の参考指数よ。シミュレーション結果は、こんな感じね。」

<シミュレーション結果> シミュレーションについては、後述をご覧ください。

シミュレーションについては、後述をご覧ください。

アイコ 「毎月の積立額は2万円だから10年間で合計240万円。そして過去10年間でシミュレーションしてみると、5,657,711円になるのよ。」(2019年2月末現在)

エリカ 「えぇっ! 月2万円の積立で、10年間で倍以上の金額になったっていうことですか?」

アイコ 「この「Funds-iフォーカス 米国株式配当貴族」は、「S&P500配当貴族指数※1」との連動を目指して、選りすぐりの米国企業=「配当貴族」に分散投資できるインデックスファンドなの。」

エリカ 「ええっ!それじゃ、絶対このファンドに投資したほうがお得じゃないですか。」

シミュレーションについては、後述をご覧ください。

シミュレーションについては、後述をご覧ください。

アイコ 「そうとは限らないわよ。この10年間、世界経済や金融などのさまざまな要因によって指数が大きく変動していたの。たとえばあの「リーマンショック」があった2年後の2011年9月末の運用実績を見ると、マイナスに転じてしまっているでしょ?」

エリカ 「本当だ、62万円積み立てたのに、615,321円になってますね...。」

<相場変動による累積投資額と運用実績の関係>

シミュレーションについては、後述をご覧ください。

シミュレーションについては、後述をご覧ください。

アイコ 「あくまでこの「つみたてシミュレーション」は、過去の市場指数を基にした試算だから、この先の運用成績を保証するものではないことに注意してね。ただ、指数が下落した時は、毎月の積立額が同じならば、多くの口数を購入できるチャンスでもあるから、元本となる口数も増えるの。その結果、マーケットが好転した際に、大きな投資成果につながったことがわかるでしょう。一方で、相場が上昇すると、購入できる口数は自ずと少なくなるわよね。」

<相場変動と購入口数の関係>

シミュレーションについては、後述をご覧ください。

シミュレーションについては、後述をご覧ください。

エリカ 「そうか、毎月積み立てる金額を決めておくことで、相場が大きく変動しても効率的に投資ができるんですね!」

アイコ 「そういうこと。毎月積立、つまり「時間分散」をすることで結果的に購入単価を平準化することができるの。これは「ドルコスト平均法」と呼ばれている投資のキホン的な手法なのよ。」

■「つみたてシミュレーション」で、私に合ったポートフォリオと積立額を。

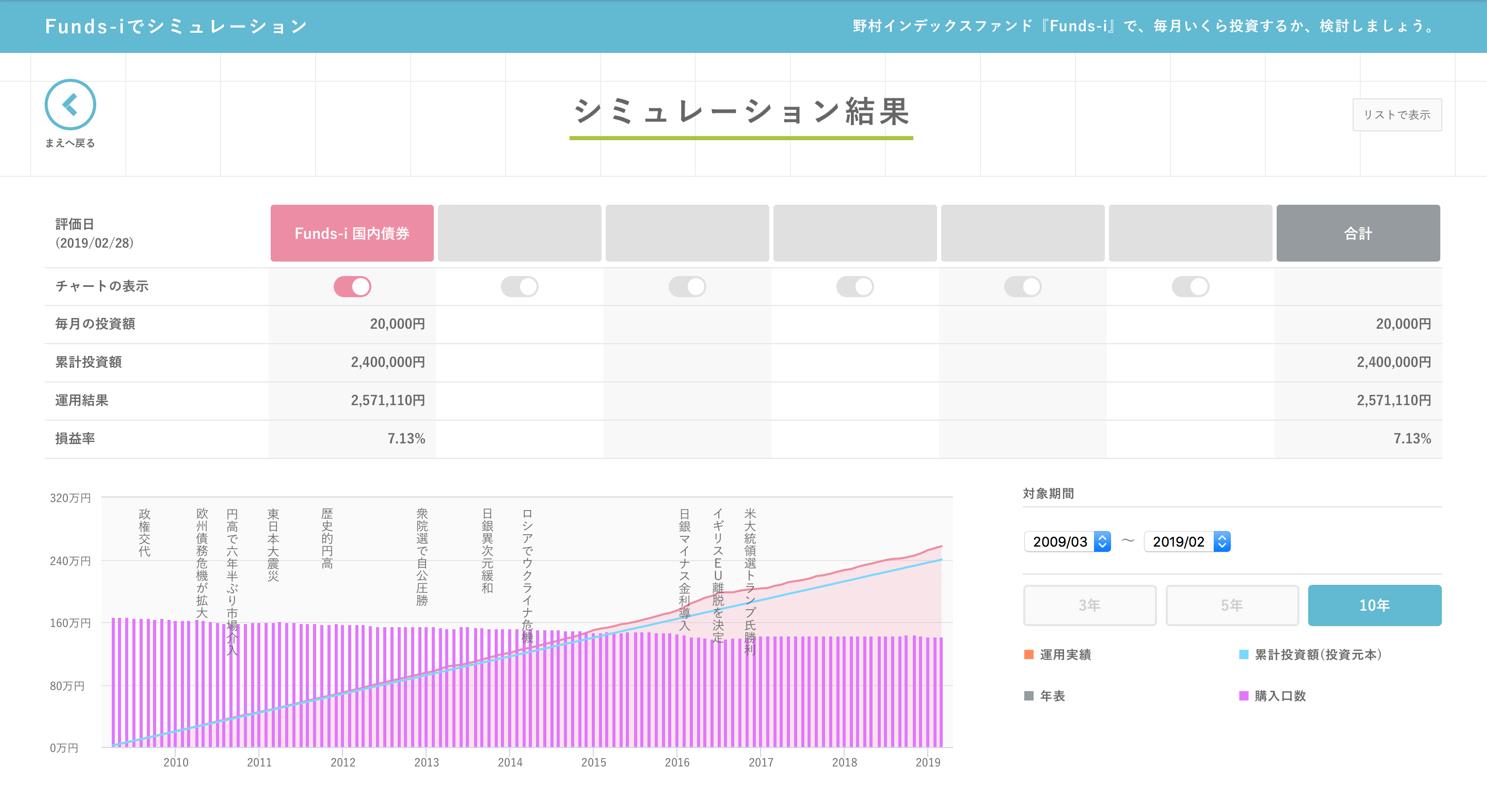

アイコ 「今度は、株式と比べると値動きが比較的安定している、国内債券の場合を見てみましょうか。市場指数は「NOMURA-BPI総合※2」。この指数は、「Funds-i 国内債券」の参考指数よ。仮に毎月2万円を10年間積立投資したとすると...」

<シミュレーション結果>

シミュレーションについては、後述をご覧ください。

シミュレーションについては、後述をご覧ください。

アイコ 「結果は、2,571,110円。10年間で約7.13%程度の運用実績にとどまっているわね。」(2019年2月末現在)

エリカ 「ふーん...でもそれじゃあ、国内債券に投資する人がいなくなっちゃうような気がするんですけど...」

アイコ 「そうかしら?このグラフをもう一度よく見てみて。たとえば累計投資額(投資元本)に対して、運用実績が常に上回っているのが見て取れるでしょ。しかも、株式マーケットが大きく変動した年でも、その値動きは小さいままね。」

エリカ 「たしかに!購入口数も、株式の場合に比べると安定していますね。」

アイコ 「運用実績こそ株式ほどではなかったけれど、日本債券の値動きの安定性が読み取れるわね。もしリーマンショックのような世界同時株安の時に、居ても立ってもいられないほど不安になってしまうなら、株式のほかにリスクの少ない債券をポートフォリオに組み入れることも考えてみてもいいんじゃない?」

エリカ 「そうか、自分のポートフォリオ内で外国株式が値下がりしているとき、国内債券が堅調でいてくれたら、そこまで不安にならなくって済むのかも。まだはじめたばかりで、しかも心配性な私には、そういう組み合わせもありかもしれません!」

アイコ 「そのとおり。だからこそ資産を分散させるために、異なる値動きのファンドを組み合わせた、バランス型の運用を心がけることが大切なのよね。もちろん、その組み合わせは無数にあるから、自分の目標が達成できるか?っていう視点でポートフォリオをチェックすることも必要よ。」

エリカ 「なるほど、よくわかりました!...でも、自分で一からその配分を決めるのは、やっぱり大変な気もするんですけど。」

アイコ 「自分で組み合わせ方を考えるのはなかなか難しいという人は、はじめから株式や債券など複数の資産が組み合わされている「バランス型ファンド」を購入していくのもいいかもね。

バランス型ファンドを保有しながら、株式や債券など各資産の値動きが理解できてきたら、気になった資産のインデックスファンドを追加購入してみたりして、さらに資産配分を調整して、徐々にあなたなりのポートフォリオを作っていくという手もあるわよ。その時には、「つみたてシミュレーション」も活用してみてね。

Funds-iシリーズには、「バランス型ファンド」もあるのよ。「My Funds-i」シリーズと、「Funds-i 海外5資産バランス」と「Funds-i 内外7資産バランス・為替ヘッジ型」よ。」

エリカ 「ありがとうございます!「つみたてシミュレーション」を触ってみて、10年間で500万円...留学資金をつくることが絵空事じゃなくなった気がします。私に合ったポートフォリオと積立額、探してみます!」

アイコ 「よしよし、いつもの調子が戻ってきたわね。(...それにしても、まだまだひよっ子と思っていたエリカに、そんなまっすぐな夢があったなんてね...上司として、ちょっと感激かも)。さぁ、これで夢を叶える「資金」の準備はOKね。次は仕事で成果を出して、「実力」面も準備しなくちゃね。

さ、コーヒーブレイクはそろそろ終わり。次のミーティングは、しっかり頼むわよ?」

エリカ 「はい!仕事も、資産運用も、これからも私らしくがんばります!」

※1 S&P 500配当貴族指数とは、S&P Dow Jones Indices LLC が開発し算出している米国の株価指数です。当該指数は、S&P 500指数の構成銘柄のうち25年以上連続で増配している銘柄を対象とし、均等加重により算出されます。年次見直し時の構成銘柄数は最低40銘柄とし、25年以上連続で増配している銘柄が40銘柄を下回る場合は、20年以上連続で増配している銘柄を配当利回りの高い順に40銘柄になるまで追加します。40銘柄に満たない場合は、配当利回りの高い順に40銘柄になるまで追加します。

※2 NOMURA-BPI総合は、国内で発行された一定基準を満たす公募利付債券を対象に、インカム収入を考慮した時価総額ベースの指数である。日本の債券市場の動向を反映する投資収益指数(パフォーマンス指数)であり、野村證券株式会社が算出・公表を行なっている。NOMURA-BPIは、1986年に公表が開始されて以来、市場の自由化や規制緩和などを反映し、総合指数のほかに、セクター別、残存別、格付別などのサブ・インデックスがある。

当コラムでご紹介したシミュレーションについて

このシミュレーションは過去の市場指数を基に野村アセットマネジメントが算出したシミュレーション結果であり、将来の投資成果を示唆あるいは保証するものではありません。算出過程で取引コスト等は考慮しておりません。市場指数そのものに投資することはできません。当該シミュレーション結果は、実際のファンドの運用結果ではありません。

Pick up

Theme

Funds

Tools

- インデックスファンドとは

- インデックスファンドとは 特定の市場全体の値動きを示す指数(インデックス)に連動する運用成果を目指す投資信託です。

- 野村インデックスファンド 愛称:Funds-i(ファンズアイ)

- 野村インデックスファンド 愛称:Funds-i(ファンズアイ)とは、野村アセットマネジメントが設定・運用を行うインデックスファンドシリーズの愛称です。

- 商号:野村アセットマネジメント株式会社

- 金融商品取引業者 関東財務局長(金商)第373号

金融商品取引業の種別:投資運用業、投資助言・代理業、第二種金融商品取引業

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会/一般社団法人第二種金融商品取引業協会