Ryuji Takezaki(竹崎 竜二)

1999年から野村アセットマネジメントにて、グローバルな資産配分や銘柄選択の投資手法、新商品の開発等に従事。投資開発部長、運用企画室長、年金営業・運用担当執行役員を経て、2016年ウエルス・スクエアを立ち上げる。現在、取締役CIO兼運用部長として、ファンドラップ運用等に従事。共訳として、「資産運用の本質」(きんざい、2016年)がある。

# 超上級編

今回は、過去2回の本コラム(※1、※2)で解説した資産配分に関する枠組みを利用して、今回のコロナウイルスの世界的感染拡大に伴い、下落を見せる株式系資産とどう向き合うべきか、解説してみたい。そして近年進んできたリスク許容度に関する研究トピックを紹介したい。

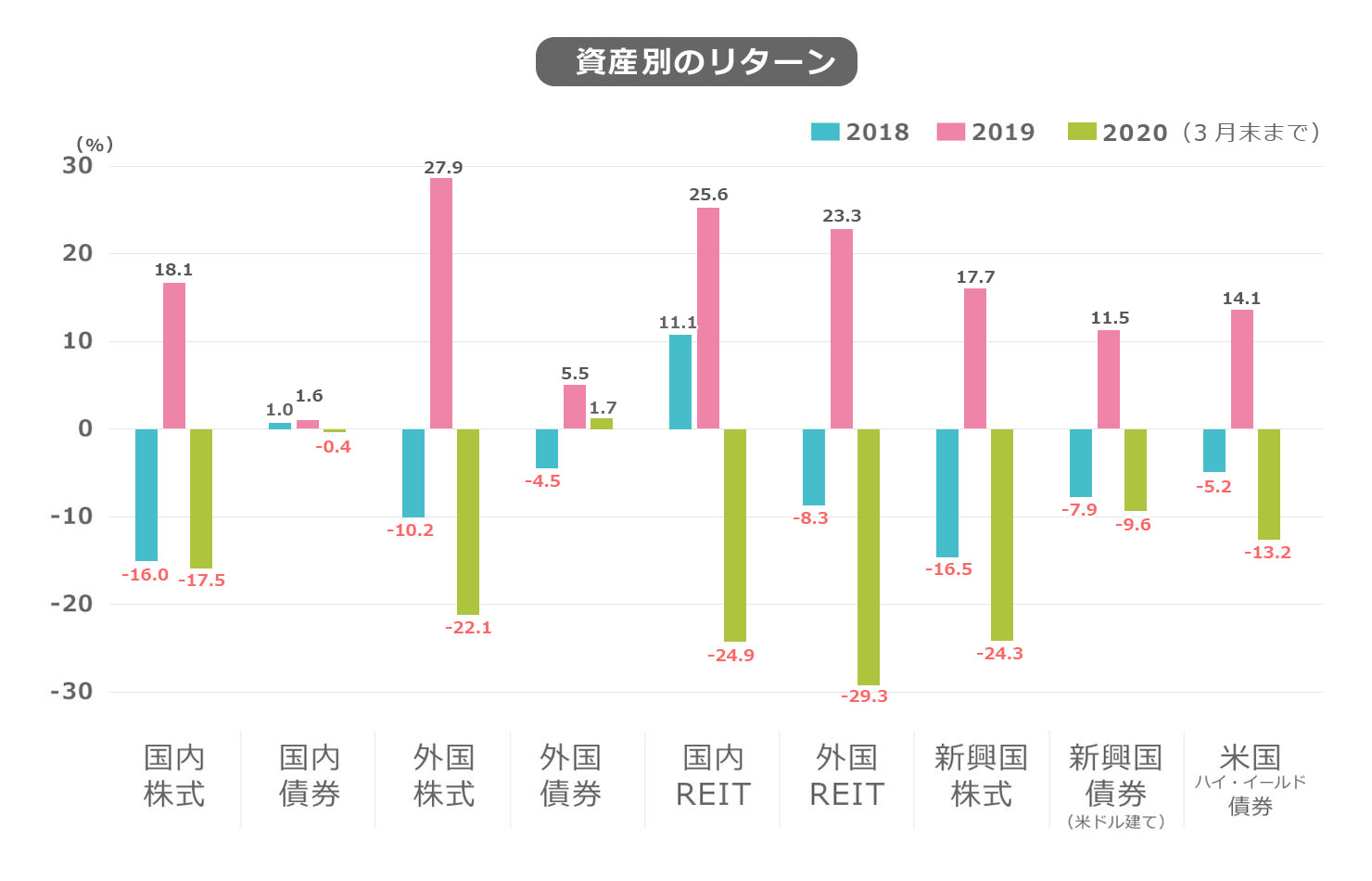

第一回目で、2018年と2019年の各資産のリターンは日本のREITを除いて、逆の動きをしていたことを分析した。次に2019年と2020年(3月末まで)を比較すると、図で示したように逆であり、2019年に上昇した資産ほど、2020年は大きく下落している。コロナ問題を端に発した世界景気に対する見方の大きな変化が深く影響している。

(出所)ブルームバーグデータをもとに作成。対象指数については文末に記載。

次に、第二回目で言及した資産配分とリバランスについて考えてみたい。コロナウイルスの世界的感染拡大により、世界の景気は、いったん大きく落ち込んでいくものとみられるが、すでに大規模な財政・金融政策が各国で打たれている。時間はかかるだろうが、一つ一つ問題解決を確認しながら、市場は回復していくものと思われる。そこで、もう一度、リバランスについて確認していこう。

仮に株式に50、預金に50の配分で運用を始めたとする。預金金利はゼロと仮定する。昨年までの上昇相場で株式が60になったが、今回の下げで株式が40に減少し、全体で90になったとしよう。この例での株式の下落率は33.3%である。また株式比率は44.4%であり、スタート時と比べて5.6%下方に乖離している。

したがって、株式への配分を50%で維持するには、預金50から5を株式に投資して、株式45、預金45にする必要がある。次に株式がその後20%上昇すると仮定しよう。株式は元の水準の8割に戻ったということである。

以上の前提の下で、株式への配分を50%で維持する場合、すなわちリバランスを行なうと、株式45が54になり、預金の45を足すと99になる。一方、リバランスしない場合は、株式48、預金50で98である。リバランスした方が、より効果が高いことが示される。

もちろん、頭では理解できても、新たに投資するのは心理面で難しいかもしれない。その場合は、時間経過に伴って生じてくる株式の配当や投資信託の分配金を活用して、リバランスを行なうのも一手である。また、積立投資を行なっているのであれば、株式への積立投資配分を増やす方法もあるだろう。これら2つは、時間分散しながらリバランスを実質的に行うものであり、預金から直接資金を捻出するわけではないので、市場変動に対する心理的負担を緩和するだろう。どのような手段をとるかは、資産運用にあてられる資金状況と資産配分維持に関しての乖離の許容度とのバランスと言えよう。

さて、リスク許容度は男女で違うことが研究で分かってきている。男性の方がリスク許容度は高いが、それはテストステロンという男性ホルモンに関係するようである。かといって、男性の方がパフォーマンスは高いわけではない。余計な取引を行って、かえってパフォーマンスを毀損しているという研究もある。

ここで一つ興味深い研究を紹介しよう。英国の男女の投資家を対象に、「男女のアドバイザーの助言の有無」と「現金比率やリスク許容度等」の関係を調べたものである。

研究結果によれば、女性投資家は、男性投資家と比べて、現金比率が高い。その現金比率は、アドバイザーの助言を受けている投資家(男女とも)の方が低い。一方性別では、男性投資家の場合、アドバイザーの性別にかかわらず、現金比率は同程度の低さであったのに対して、女性投資家の現金比率は、男性アドバイザーの場合は高く、女性アドバイザーの場合は、統計学的に見ると、有意に低い。これは、コミュニケーションに関する男女の反応の違いというべきかもしれない。

資産運用は、経済や市場動向と投資家の意思決定を統合したものである。資産運用業界としての道具立ては、ここ20年で大きく進化してきているし、上記の例のように、投資行動に関する研究も進んできている。心理的なものをどのように克服していくかが、よりよい長期の資産運用の鍵であることは言うまでもない。

(※1)「超上級編① 市場動向と今後の資産運用について」

(※2)「超上級編② 資産分散、資産配分とリバランス」

当資料で使用した市場指数について

国内株式:東証株価指数(TOPIX)、国内債券:NOMURA-BPI総合、外国株式:MSCI-KOKUSAI指数※、外国債券:FTSE世界国債インデックス(除く日本)、国内REIT:東証REIT指数、外国REIT:S&P先進国REIT指数(除く日本)、新興国株式:MSCIエマージング・マーケット・インデックス※、新興国債券(米ドル建て):JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス※、米国ハイ・イールド債券:ブルームバーグ・バークレイズ米国ハイイールド社債高流動性インデックス※

各指数の著作権等については、こちら。

※米ドルベースもしくは現地通貨ベースの指数を日本円に換算して算出。

参考文献)

Ylva Baeckstrom,Ian W.Marsh,and Jo Silvester、Financial Advice,Gender and Wealth:Risk Tolerance,Knowledge and Confidence in Advised and Self-Directed Investors、2018

竹崎竜二「個人の資産運用アドバイスの高度化のために」、NRI金融ITフォーカス、2016年6月号

https://www.nri.com/-/media/Corporate/jp/Files/PDF/knowledge/publication/kinyu_itf/2016/06/itf_201606_5.pdf?la=ja-JP&hash=3F53B365F37D48095D9955B05ABAB045626D3827