Ryuji Takezaki(竹崎 竜二)

1999年から野村アセットマネジメントにて、グローバルな資産配分や銘柄選択の投資手法、新商品の開発等に従事。投資開発部長、運用企画室長、年金営業・運用担当執行役員を経て、2016年ウエルス・スクエアを立ち上げる。現在、取締役CIO兼運用部長として、ファンドラップ運用等に従事。共訳として、「資産運用の本質」(きんざい、2016年)がある。

# 超上級編

2020年が始まった。昨年は人生100年時代ということで老後資金2000万円問題が話題となり、従来にも増して、資産運用の重要性が認識されてきた。

一方、供給サイドの資産運用市場においては、様々な資産や道具が提供されるトレンドは続いている。

30年前は運用と言えば、国内株式の個別銘柄に投資することを指すイメージが強かったが、日本経済の相対的地位の低下により国内株式市場が低迷した。

その後投資信託やラップ口座市場の発展に伴い、様々な資産に投資することが可能となり、分散投資という言葉が定着した。そこで本稿では、中長期の資産運用のあり方について3回にわたって解説してみたい。

まず、直近の市場動向を俯瞰しておこう。

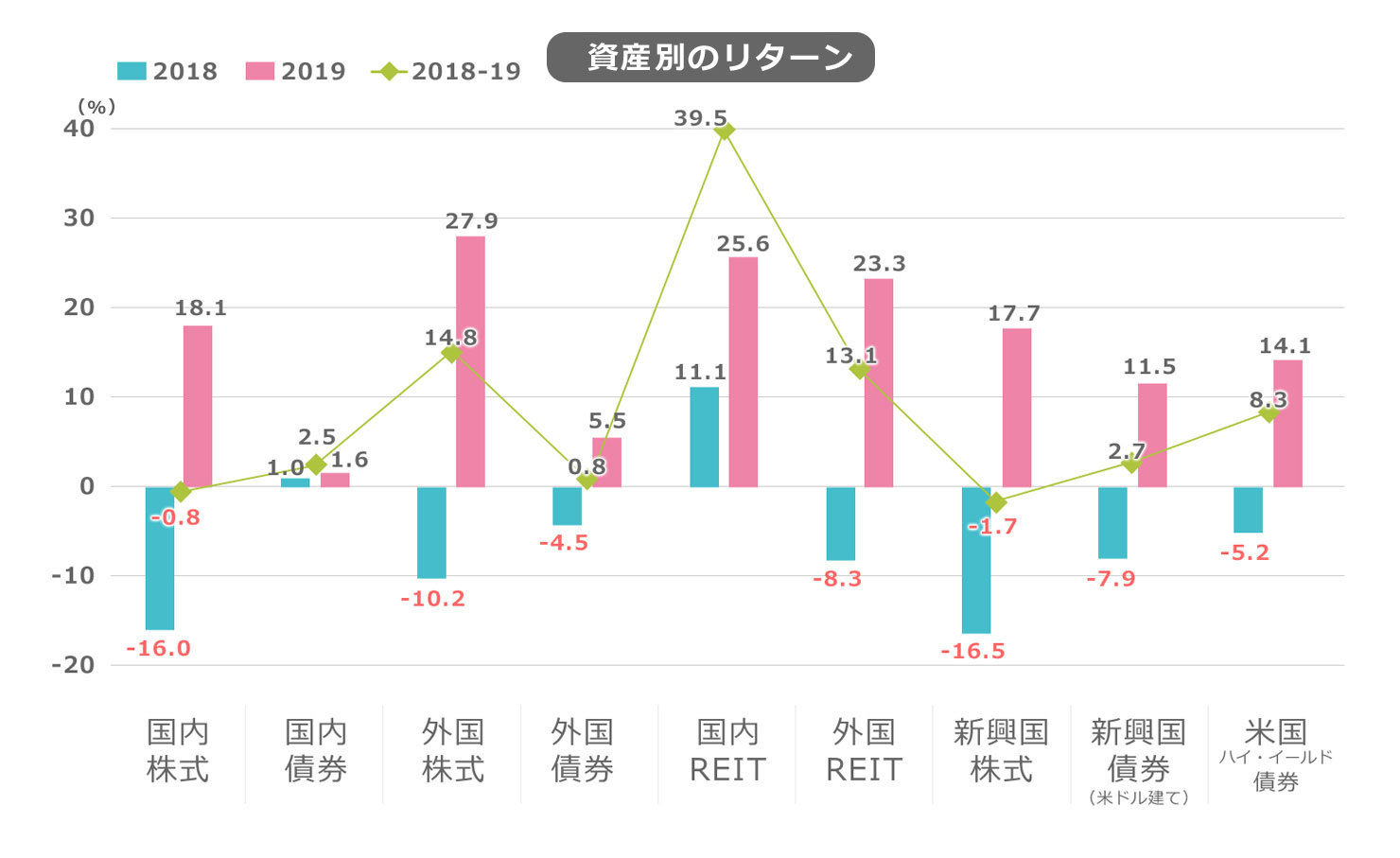

下図に、2018年と2019年の主要9資産のリターン(円ベース)を棒グラフで示した。また、18-19年の2年通算分を折れ線グラフで示した。

(出所)ブルームバーグデータをもとに作成。対象指数については文末に記載。

2018年は、国内債券と国内REITを除いた7資産がマイナスのリターンだった。特に10月~12月の株式の下落が大きかった。背景には米国が経済の過熱を抑えるために4回の利上げを行ったことがある。2019年に入ると、それらが一転した。米中貿易摩擦で一時的な調整があったにせよ、3回の利下げにより、9資産は全てプラスのリターンとなった。なお、国内債券と国内REITは2年連続プラスだった。

この図から以下の点が指摘できる。1つ目は、経済環境によって各資産のリターンは大きく変わるということ。特に米国経済動向に影響を受けやすい。経済の過熱度合いに応じて変わる金融政策や財政政策には注目したい。更に米中交渉や地政学問題等のその都度生じるテーマがオンされる。

2つ目は、国内債券や国内REITを除けば、2018年に下落率が大きいものほど、2019年はよく上昇したこと。各資産のリスク・リターン特性で、債券は低リスク・低リターン、株式やREITは高リスク・高リターン特性を有する。この中で国内債券や国内REITは、日銀の金融政策で金利の上下限が意識されていることや不動産市況の活況もあり、他の市場と違いが生じた。このように、グローバルな共通要因と個別要因が資産によって異なる。分散投資では大事なポイントである。

3つ目として、2つ目と関連するが、「複利」を理解しておきたい。2018年にマイナス、2019年にプラスの資産の中で、2年分(折れ線グラフ)をみると、マイナスのリターンの資産がある。例では、国内株式、新興国株式は2年間でマイナスである。ちなみに国内株式は各年を単純平均するとプラスである。この場合、毎年のリターンを掛け合わせたものが「複利」となるが、実はこの下落率とその後の上昇率の組み合わせがプラスになるには、下落率が大きいほど、反発率はより大きくなる必要がある。それゆえ、高リスク資産への投資には、「複利」の意味を理解した上での対応力が大切となる。

4つ目として、資産配分の変更には注意。2018年の株式下落で、2019年初めに株式を売却して、預金や債券に移した投資家がいたかもしれない。その場合、2019年は低リターンに甘んじることになる。また、株式が反発したのを確認して投資再開もあろうが、売った水準より高い水準で買ったら、何もしない方が良かったことになる。当初の配分の意味に立ち返って、自分の「リスク許容度」に合った配分を維持することが好ましい。

以上、簡単な例を使って運用の要素を列挙してみた。運用では、市場動向の理解は大切であるが、それ以外の要素も理解した上で、自分にあった運用を行うことが望ましい。それは投資信託を使って自分でポートフォリオを組むにせよ、複数の資産を組み合わせたバランス型投資信託等を活用するにしても同様である。

国内株式:東証株価指数(TOPIX)、国内債券:NOMURA-BPI総合、外国株式:MSCI-KOKUSAI指数※、外国債券:FTSE世界国債インデックス(除く日本)、国内REIT:東証REIT指数、外国REIT:S&P先進国REIT指数(除く日本)、新興国株式:MSCIエマージング・マーケット・インデックス※、新興国債券(米ドル建て):JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス※、米国ハイ・イールド債券:ブルームバーグ・バークレイズ米国ハイイールド社債高流動性インデックス※

各指数の著作権等については、こちら。

※米ドルベースもしくは現地通貨ベースの指数を日本円に換算して算出。